Liên hệ quảng cáo

Bảo vệ môi trường bằng công cụ thuế, phí môi trường và hiệu quả của giải pháp hiện nay ở Việt Nam

Bảo vệ môi trường (BVMT) được thực hiện bằng nhiều biện pháp khác nhau nhằm thay đổi nhận thức và hành vi của các chủ thể có khả năng tác động tiêu cực đến môi trường, cũng như khắc phục các sự cố môi trường.

|

ThS. Đinh Trọng Khang Viện Khoa học và Công nghệ Giao thông vận tải Người phản biện: PGS. TS. Vũ Đức Toàn ThS. Lê Lưu Hường |

TÓM TẮT: Bảo vệ môi trường (BVMT) được thực hiện bằng nhiều biện pháp khác nhau nhằm thay đổi nhận thức và hành vi của các chủ thể có khả năng tác động tiêu cực đến môi trường, cũng như khắc phục các sự cố môi trường. Việt Nam hiện đã ban hành Luật thuế môi trường và hệ thống phí BVMT đối với một số loại hàng hóa gây ô nhiễm. Tuy nhiên, do chưa có nghiên cứu đầy đủ về các công cụ kinh tế trước khi ban hành nên quá trình triển khai còn gặp nhiều khó khăn, hiệu quả về mặt môi trường chưa cao. Bài báo giới thiệu thực trạng việc áp dụng công cụ thuế, phí BVMT tại Việt Nam, các hạn chế và kiến nghị một số giải pháp khắc phục.

TỪ KHÓA: Phí môi trường, thuế môi trường.

Abstract: Protecting the environment is done by many different measures aimed at changing perceptions and behavior of entities potentially negative impact on the environment, as well as overcoming environmental problems. In Vietnam today issued the environmental tax law and environmental protection charges for certain polluting goods. However, due to lack of adequate studies on economic instruments so the deployment process still faces many difficulties, environmental efficiency is not high. This paper introduces the application situation of tax instruments, environmental protection fees in Vietnam, the limitations and propose some solutions.

Keywords: Environmental charges, environmental tax.

1. Một số khái niệm

1.1. Thuế BVMT

Theo định nghĩa tại Luật thuế BVMT số 57/2010/QH12 thì “Thuế BVMT là loại thuế gián thu, thu vào sản phẩm, hàng hóa khi sử dụng gây tác động xấu đến môi trường”[1].

Thuế BVMT được coi là một trong những công cụ kinh tế mang lại hiệu quả cao trong quản lý và bảo vệ môi trường. Thuế BVMT được xây dựng trên hai nguyên tắc cơ bản đã được quốc tế thừa nhận là “người gây ô nhiễm phải trả tiền” và “người hưởng thụ phải trả tiền”.

1.2. Phí BVMT

Phí là khoản tiền mà tổ chức, cá nhân phải trả khi được một tổ chức, cá nhân khác cung cấp dịch vụ được quy định trong danh mục phí ban hành kèm theo Pháp lệnh của Ủy ban Thường vụ Quốc hội số 38/2001/PL-UBTVQH10 ngày 28/8/2001[2].

Phí BVMT là khoản thu của Nhà nước nhằm bù đắp một phần chi phí thường xuyên và không thường xuyên để xây dựng, bảo dưỡng môi trường và tổ chức quản lý hành chính của Nhà nước đối với hoạt động của người nộp phí.

1.3. Vai trò của thuế, phí BVMT

Việc tăng, giảm thuế môi trường là nhằm khuyến khích tiêu thụ sản phẩm an toàn về môi trường. Tăng thuế đối với các sản phẩm gây ô nhiễm và giảm thuế hoặc không đánh thuế đối với các mặt hàng thân thiện với môi trường sẽ góp phần cải thiện cung - cầu theo hướng có lợi cho môi trường.

Thuế, phí bảo vệ môi trường có vai trò định hướng hành vi xử sự của các chủ thể tiêu dùng, sản xuất, kinh doanh theo hướng ngày càng giảm thiểu ô nhiễm môi trường. Các công cụ kinh tế này làm cho các doanh nghiệp có ý thức hơn trong việc tìm các biện pháp nhằm hạn chế tác động bất lợi do hoạt động sản xuất của mình gây ra cho môi trường; quan tâm áp dụng các công nghệ sản xuất tiên tiến để giảm bớt xả thải chất độc hại ra môi trường; thúc đẩy doanh nghiệp nghiên cứu ứng dụng công nghệ sạch vào sản xuất, nghiên cứu sử dụng nguyên liệu thay thế nguyên liệu hóa thạch để sản xuất các sản phẩm thân thiện môi trường, thay thế các sản phẩm gây ô nhiễm môi trường.

Thuế, phí BVMT giúp tăng hiệu quả sử dụng nguồn tài nguyên bởi nó tác động trực tiếp đến đến lợi ích kinh tế của các cá nhân doanh nghiệp nên khi tiến hành sản xuất, kinh doanh, tiêu dùng, các chủ thể phải tính đến việc sử dụng nguồn tài nguyên như thế nào là tiết kiệm và hiệu quả nhất mà không ảnh hưởng đến lợi nhuận thông qua việc thường xuyên cải tiến công nghệ, kiểm soát ô nhiễm.

Thuế, phí BVMT tạo ra nguồn giúp giảm bớt gánh nặng tài chính cho Nhà nước trong việc quản lý và BVMT.

2. KINH NGHIỆM CỦA CÁC NƯỚC SỬ DỤNG CÔNG CỤ KINH TẾ TRONG BVMT

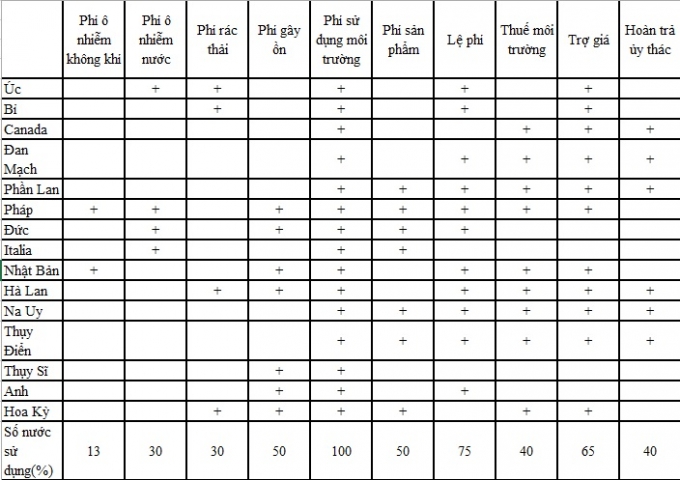

Tại khu vực OECD, nhiều nước đã sử dụng hai công cụ này từ những năm 1990 và cho đến nay đã có trên 150 loại công cụ được áp dụng ở châu Âu và châu Á, trong đó có 10 loại công cụ được sử dụng phổ biến ở các nước trên thế giới (Bảng 2.1):

Bảng 2.1. Các công cụ kinh tế được áp dụng ở các nước OECD [3]

|

2.1. Thuế và phí BVMT ở Thụy Điển

Việc đánh thuế phát thải khí SO2 tại Thụy Điển thực hiện năm 1991 làm cho hàm lượng S của nhiên liệu dầu mỏ giảm xuống thấp hơn 50% tiêu chuẩn quy định, hàm lượng S của dầu nhẹ cũng giảm xuống thấp hơn 0,076%, thấp hơn một nửa giới hạn quy định 0,2%, đồng thời kích thích nhà máy sử dụng nhiên liệu áp dụng các biện pháp giảm thải ô nhiễm. Việc đánh thuế khí SO2 đã đem lại những kết quả khả quan trong kiểm soát ô nhiễm. Ước tính có tác động làm giảm 30% lượng phát thải trong thời gian từ năm 1989 đến năm 1995.

Theo số liệu của Cục BVMT năm 2005, mỗi năm Thụy Điển thu được khoảng 7 tỷ euro từ thuế, phí liên quan với môi trường, trong đó phần lớn khoảng 95% thuế, phí từ ngành Vận tải và ngành Năng lượng, thuế nguồn năng lượng... Thuế môi trường của Thụy Điển từ năm 1999 - 2004 có xu thế tăng dần hàng năm, thuế năng lượng chiếm tỷ lệ lớn nhất gần 90% trong thuế môi trường. Thuế môi trường chiếm khoảng 3% GDP của Thụy Điển [4].

2.2. Phí ô nhiễm ở Singapore

Singapore có biểu giá phí ô nhiễm đánh vào nhu cầu oxi sinh hóa (BOD) và tổng chất rắn lơ lửng (TSS) áp dụng với tất cả các cơ sở công nghiệp. Mức phí được xác định tùy theo lượng nước thải và nồng độ các chất gây ô nhiễm. Lượng BOD và TSS cho phép được thải vào hệ thống công cộng là 400mg/lít. Nếu cơ sở có nồng độ BOD từ 401 - 600mg/lít thì phải trả số phí là 0,12$ Singapore/m3. Nếu nồng độ BOD từ 1.601 - 1.800mg/lít thì phí sẽ tăng lên là 0,84$ Singapore/m3. Nếu nồng độ chất gây ô nhiễm nằm trong khoảng 601 - 1.600mg/lít thì số phí sẽ tăng lên một cấp cho mỗi 200mg/lít.

Hạn chế của chương trình này là phí được áp dụng như nhau đối với mọi cơ sở công nghiệp, không phân biệt quy mô, cơ sở mới hay cũ.

2.3. Phí BVMT ở Hàn Quốc

Phí đánh vào nguồn gây ô nhiễm được Hàn Quốc áp dụng từ năm 1983 đối với chất thải khí và nước thải. Ban đầu, thu phí được áp dụng dưới dạng phạt do không thực hiện cam kết. Cơ quan môi trường (hiện nay là Bộ Tài nguyên và Môi trường) của Hàn Quốc được quyền phạt tiền các cơ sở gây ô nhiễm nếu vi phạm tiêu chuẩn môi trường và sau khi có yêu cầu phải có biện pháp xử lý nếu vẫn tiếp tục thải vượt quá tiêu chuẩn cho phép.

Từ năm 1986, biện pháp này được thay thế bằng thu phí đối với phần thải vượt tiêu chuẩn. Mức phí được xác định trên cơ sở nồng độ chất gây ô nhiễm, vị trí thải ô nhiễm, thời gian vượt tiêu chuẩn cho phép và tùy thuộc vào số lần vi phạm tiêu chuẩn. Đến năm 1990, số phí này được điều chỉnh cao hơn chi phí vận hành hệ thống xử lý ô nhiễm để có tác dụng khuyến khích giảm ô nhiễm [5].

2.4. Philippines

Mục tiêu chính của việc thu phí môi trường là nhằm tăng nguồn thu cho ngân sách và giảm ô nhiễm môi trường. Mọi cơ sở công nghiệp đều là đối tượng của việc áp dụng phí ô nhiễm môi trường. Mức phí thay đổi từ 100 đến 500$ Philippines/m3 (hay 3,86 - 19,31 USD/m3). Mức phí được xác định phụ thuộc vào sự phát thải (tùy theo lượng thải và nồng độ các chất gây ô nhiễm) [6].

2.5. Trung Quốc

Từ nhiều năm nay đã có một hệ thống phí phạt do vi phạm tiêu chuẩn môi trường. Hệ thống này có tới 100 mức phí đánh vào các nguồn gây ô nhiễm đối với nước thải, khí thải, phế thải, tiếng ồn và các loại khác. Mức phí ô nhiễm được căn cứ vào lượng và nồng độ của các chất thải ra môi trường. Tuy nhiên, nhược điểm của hệ thống này là mức phí đặt ra quá thấp nên đã hạn chế tác động tích cực, khiến người gây ô nhiễm ít thay đổi hành vi của mình. Nguồn thu được từ phí đã được dùng để trợ cấp cho các doanh nghiệp để họ thực hiện biện pháp kiểm soát và xử lý ô nhiễm. Hệ thống phí này hiện nay đã được cải cách theo hướng dành 80% nguồn thu từ phí đưa vào quỹ môi trường của địa phương để cho doanh nghiệp vay ưu đãi để xử lý ô nhiễm, 20% còn lại dùng để duy trì bộ máy kiểm soát và chi phí thực hiện chương trình này, bao gồm cả đào tạo cán bộ môi trường, mua sắm và vận hành các thiết bị quan trắc, đo đạc [6].

3. THỰC TRẠNG SỬ DỤNG CÔNG CỤ KINH TẾ TRONG BVMT Ở VIỆT NAM

3.1. Quy định về thuế, phí BVMT ở Việt Nam

Ngày 15/11/2010, Quốc hội đã thông qua Luật thuế BVMT số 57/2010/QH12, trong đó quy định đối tượng chịu thuế gồm 8 nhóm: Xăng, dầu, mỡ, nhờn; than đá; dung dịch HCFC; túi ni lông; thuốc diệt cỏ (loại hạn chế sử dụng); thuốc trừ mối (hạn chế sử dụng); thuốc bảo quản lâm sản (hạn chế sử dụng); thuốc khử trùng kho (hạn chế sử dụng).

Tiếp đó, Chính phủ đã ban hành Nghị định số 67/2011/NĐ-CP; Nghị định số 69/2012/NĐ-CP sửa đổi, bổ sung Khoản 3, Điều 2 Nghị định số 67/2011/NĐ-CP; Nghị định số 01/VBHN-BTC ngày 20/9/2013 của Bộ Tài chính hợp nhất hai Nghị định 67/2011/NĐ-CP và 69/2012/NĐ-CP quy định về đối tượng chịu thuế, căn cứ tính thuế, khai thuế, tính thuế, nộp thuế và hoàn thuế BVMT.

Phí môi trường được tính dựa vào lượng chất ô nhiễm thải ra môi trường, mức tiêu thụ nguyên nhiên liệu gây ô nhiễm, tổng doanh thu hoặc tổng sản lượng hàng hóa, lợi nhuận của doanh nghiệp. Hiện nay ở nước ta đang áp dụng một số loại phí như sau:

- Phí vệ sinh môi trường: Là khoản phí trả cho việc thu gom, xử lý rác thải đô thị. Đây là công cụ kinh tế được sử dụng khá sớm. Về cơ bản loại phí này được sử dụng ở khu vực đô thị, mức phí do HĐND cấp tỉnh quy định, do vậy mức phí thu có thể khác nhau phụ thuộc vào từng địa phương.

- Phí BVMT đối với nước thải: Hiện đang được triển khai thực hiện trong cả nước trên cơ sở Nghị định số 25/2013/NĐ-CP của Chính phủ ngày 29/3/2013 nhằm hạn chế ô nhiễm môi trường từ nước thải và tạo nguồn kinh phí sử dụng cho việc phòng ngừa, hạn chế, kiểm soát ô nhiễm môi trường từ nước thải; tổ chức các giải pháp, phương án công nghệ, kỹ thuật xử lý ô nhiễm môi trường nước.

- Phí BVMT đối với chất thải và phế liệu: Hiện đang được triển khai thực hiện trên cơ sở Nghị định 38/2015/NĐ-CP của Chính phủ ngày 24/4/2015 nhằm hạn chế phát sinh chất thải nguy hại, chất thải rắn sinh hoạt, chất thải rắn công nghiệp thông thường, sản phẩm thải lỏng, nước thải, khí thải công nghiệp và các chất thải đặc thù khác; BVMT trong nhập khẩu phế liệu và tạo nguồn kinh phí bù đắp một phần chi phí xử lý chất thải.

- Phí BVMT đối với khai thác khoáng sản: Hiện đang được triển khai thực hiện trong cả nước trên cơ sở Nghị định 12/2016/NĐ-CP của Chính phủ ngày 19/02/2016. Nghị định quy định khoản phí được thu trên mỗi đơn vị khoáng sản được khai thác. Phí áp dụng cho các loại khoáng sản: Đá, fenspat, sỏi, cát, đất, than, nước khoáng thiên nhiên, sa khoáng ti tan, các loại khoáng sản kim loại, quặng apatit, dầu thô và khí thiên nhiên... Phí BVMT đối với khai thác khoáng sản, không kể dầu thô và khí thiên nhiên, khí than là khoản thu ngân sách địa phương hưởng 100% để hỗ trợ cho công tác bảo vệ và đầu tư cho môi trường tại địa phương nơi có hoạt động khai thác khoáng sản nhằm phòng ngừa và hạn chế các tác động xấu đối với môi trường tại địa phương; khắc phục suy thoái, ô nhiễm môi trường do hoạt động khai thác khoáng sản; giữ gìn vệ sinh, bảo vệ và tái tạo cảnh quan môi trường tại địa phương.

3.2. Các hạn chế về chính sách BVMT bằng công cụ thuế, phí hiện nay

Bên cạnh những thành tựu đã đạt được, việc sử dụng các công cụ thuế, phí hiện nay còn tồn tại một số hạn chế, gây ảnh hưởng đến hiệu quả của công tác BVMT. Có thể kể đến một số hạn chế sau:

- Việc quy định mặt hàng đánh thuế BVMT cho 8 loại hàng hóa hiện nay là chưa bao quát hết các loại sản phẩm, hàng hóa gây tác động tiêu cực đến môi trường. Đơn cử như mặt hàng các chất tẩy rửa trong công nghiệp, thuốc lá, chất thải phóng xạ... gây tác hại lớn đến môi trường lại chưa được xem xét đánh thuế.

- Luật thuế BVMT hiện hành xác định tính thuế theo mức thuế tuyệt đối để đơn giản, minh bạch trong thực hiện, ổn định số thu cho ngân sách. Tuy nhiên, khoảng cách giữa mức tối thiểu với mức tối đa áp dụng cho một loại hàng hóa là tương đối lớn và không có quy định về cách xác định các mức, dẫn tới khả năng việc áp dụng sẽ không thống nhất đối với các doanh nghiệp cùng sản xuất một mặt hàng nhưng tại các địa phương khác nhau. Việc không rõ ràng này dễ gây nảy sinh tiêu cực trong việc thu và nộp thuế.

- Việc áp dụng mức thuế suất chung cho các mặt hàng là chưa hợp lý, nhiều khi không phản ánh đúng bản chất đối tượng gây ô nhiễm. Ví dụ như đối với mặt hàng xăng trên thế giới, các nước thường phân loại xăng dựa vào mức độ ô nhiễm khác nhau (thông qua hàm lượng lưu huỳnh hoặc chỉ số octan có trong xăng) để đánh thuế.

- Một số mặt hàng hiện nay đang có sự chồng chéo giữa thuế và phí BVMT như xăng, dầu, than đá, nhựa...

- Ở các nước trên thế giới, tiền thuế, phí môi trường trực tiếp cho các mục đích bảo vệ môi trường. Ví dụ như ở Trung Quốc và các nước ASEAN, đầu tư cho môi trường trung bình hàng năm đều chiếm trên 1% GDP, ở các nước phát triển thường chiếm từ 3 - 4% GDP. Còn ở Việt Nam hiện nay, việc sử dụng thuế, phí BVMT chưa thực sự hợp lý, chưa đúng mục đích BVMT, chưa thống nhất và minh bạch dẫn tới không kiểm soát được hiệu quả đối với môi trường từ các nguồn thu này. Cụ thể, dự toán chi ngân sách Trung ương năm 2013 cho biết số chi thường xuyên cho BVMT chỉ 1.172 tỷ, chưa bằng 10% của số thuế xăng thu được (gần 14.300 tỷ đồng) và chỉ chiếm 0,03% so với tổng GDP của cả nước (171 tỷ USD). Năm 2014, bản dự toán tương tự công bố, mức chi dù đã tăng lên, xấp xỉ 1.450 tỷ đồng nhưng cũng khá khiêm tốn so với số thu hơn 12.500 tỷ đồng từ xăng và chỉ chiếm 0,04% so với tổng GDP của cả nước (184 tỷ USD) [7]. Câu hỏi đặt ra ở đây là phần lớn kinh phí thu được từ thuế, phí BVMT đã được dùng cho mục đích nào khác?

- Ngoài ra, một số tỉnh, thành phố trực thuộc Trung ương vẫn chưa có quy định phân cấp nhiệm vụ chi BVMT cho các cấp ngân sách ở địa phương (tỉnh, huyện, xã), chưa có phân công trách nhiệm của các sở, ban, ngành, địa phương đối với quản lý, sử dụng kinh phí chi sự nghiệp môi trường.

- Hệ thống chính sách quản lý của Nhà nước và chính sách BVMT chưa thực sự đồng bộ dẫn đến kém hiệu quả trong việc BVMT. Ví dụ như việc Nhà nước tăng thuế xăng dầu nhằm mục đích khuyến khích các doanh nghiệp cải tiến công nghệ để tiết kiệm nhiên liệu, cải thiện môi trường. Tuy nhiên, thực tế hiện nay là việc tăng thuế xăng chủ yếu sẽ ảnh hưởng đến người tiêu dùng do doanh nghiệp sẽ tính toán chi phí tăng thêm vào giá thành sản phẩm, hoặc việc xây dựng mới các tuyến đường theo hình thức đối tác công-tư về nguyên tắc là tăng vận tốc xe lưu thông, giảm ùn tắc và do đó giảm nhiên liệu tiêu thụ, môi trường được cải thiện hơn. Tuy nhiên, nếu việc thu phí quá cao sẽ dẫn đến không có nhiều xe lưu thông trên đường, việc đầu tư sẽ lãng phí và không hiệu quả về mọi mặt.

4. MỘT SỐ KIẾN NGHỊ VÀ GIẢI PHÁP

Với thực tế môi trường hiện nay, đặc biệt là trước làn sóng đầu tư của các doanh nghiệp có vốn đầu tư nước ngoài ngày càng lớn, gây ra những lo ngại về môi trường, ảnh hưởng đến sự phát triển bền vững của nền kinh tế, tác giả đề xuất một số giải pháp sau:

- Rà soát, bổ sung các quy định cụ thể trong việc tính thuế, phí; các mặt hàng phải chịu thuế, phí; đối tượng nộp thuế và được hoàn thuế nhằm hoàn thiện Luật thuế BVMT.

- Rà soát, điều chỉnh các chính sách hiện hành có liên quan đến BVMT để xây dựng một hệ thống pháp luật đồng bộ về BVMT; phải có sự đồng bộ giữa thuế, phí BVMT với các chế tài kiểm soát về giá, về trách nhiệm bồi thường thiệt hại, khắc phục ô nhiễm...

- Bổ sung các quy định cụ thể về thưởng, phạt môi trường, đặc biệt là các vấn đề về bồi thường thiệt hại, khắc phục hậu quả để tránh trường hợp xảy ra các vụ xả thải gây ô nhiễm môi trường như Vedan hay Formosa.

- Xây dựng cơ sở khoa học và phương pháp luận để xác định chính xác mức độ gây ô nhiễm của từng loại hàng hóa, từng loại hình cơ sở sản xuất, từ đó đưa ra mức thuế, phí để khắc phục thiệt hại do ô nhiễm môi trường. Nếu làm được như vậy thì sẽ tăng tính minh bạch trong việc thu, sử dụng thuế, phí BVMT.

- Các chính sách trợ cấp như trợ giá xe buýt, giảm thuế mặc dù tạo ra được các mặt tích cực nhưng còn những hạn chế và quản lý chưa hiệu quả. Do vậy, nên xem xét thay vì trợ cấp trực tiếp nên chuyển sang trợ cấp gián tiếp như hỗ trợ các doanh nghiệp đầu tư nghiên cứu thay thế sử dụng các nguồn nhiên liệu gây ô nhiễm sang nguồn nhiên liệu/năng lượng sạch, công nghệ mới tiết kiệm nhiên liệu…

- Trong thời gian tới cần phải tiếp tục nghiên cứu, đánh giá tác động để có thể triển khai một số giải pháp công cụ kinh tế mà các nước phát triển đang áp dụng như phí sử dụng môi trường, phí ô nhiễm không khí, bán hạn ngạch ô nhiễm nhằm tạo nguồn thu ngân sách, hạn chế và kiểm soát ô nhiễm.

5. KẾT LUẬN

Áp dụng công cụ thuế, phí BVMT là một trong các giải pháp hiệu quả nhằm hạn chế ô nhiễm và suy thoái môi trường trên thế giới. Ở Việt Nam hiện nay, việc áp dụng các công cụ này đã được triển khai ở các quy mô khác nhau và bước đầu đã có tác dụng tích cực giúp hạn chế ô nhiễm, suy thoái môi trường. Tuy nhiên, do chưa có nghiên cứu đầy đủ về các công cụ kinh tế trước khi ban hành nên quá trình triển khai còn gặp nhiều khó khăn, hiệu quả về mặt môi trường chưa cao. Do vậy, trong thời gian tới, khi mà tiến trình hội nhập thế giới đã rất gần, Việt Nam cần phải nhanh chóng hoàn thiện hệ thống chính sách về công cụ kinh tế BVMT nhằm đảm bảo sự phát triển bền vững cho thế hệ mai sau.

Tài liệu tham khảo

[1]. Luật thuế BVMT số 57/2010/QH12 do Quốc hội ban hành ngày 15/11/2010.

[2]. Pháp lệnh của Ủy ban thường vụ Quốc hội số 38/2001/PL-UBTVQH10 ngày 28/8/2001.

[3]. http://www.oecd.org.

[4]. Hiệu quả của chính sách thuế môi trường ở Thụy Điển, Tạp chí Tài nguyên Môi trường, số 5/2007.

[5]. Sterner T. (2003), Policy Instruments for Environmental and Natural Resource Management.

[6]. Trần Thanh Lâm (2009), Quản lý môi trường bằng công cụ kinh tế - kinh nghiệm quốc tế.

[7]. http://www.doisongphapluat.com/kinh-doanh/thi-truong/gan-11-nghin-ty-tien-thue-bao-ve-moi-truong-voi-xang-di-dau-a93649.html.

Tag:

Bình luận

Thông báo

Bạn đã gửi thành công.